山东是中国最大的轮胎生产省份,轮胎企业数量、产量、销售收入、利税、出口量连续11年居国内首位。2018年,全省共有轮胎生产企业287家,共生产各种规格轮胎外胎4.25亿条(包括部分小型轮胎、摩托车胎、力车胎)。其中,全钢子午胎生产企业33家,产量 6228万条,占全国总量的58%;半钢子午胎生产企业24家,产量17900万条,占全国总量的49%。

作为国内最大的轮胎生产省份,山东轮胎企业数量、产量、销售收入、利税、出口量连续11年居国内首位。近几年来已经形成半岛和鲁北两大轮胎产业群,占全省子午胎产能的92%。但与世界一流企业相比,轮胎行业软肋明显,如品牌知名度低,致使售价仅为美国轮胎的80%左右;基础设备不健全,实际科研投入仅为一流企业的6%等。

为此,山东轮胎行业制定了转型升级方案,力求将山东打造成为国内首屈一指的轮胎产业强省。山东将支持骨干企业做大做强,加快轮胎试验场建设,淘汰部分轮胎落后产能,以期到2020年,山东轮胎的全球市场占有率提到20%以上。

一、山东省轮胎产业发展现状

(一)产业规模及效益

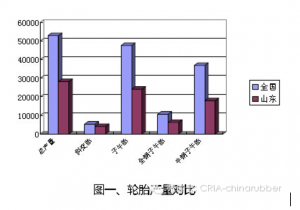

山东省是国内最大的轮胎生产省份,轮胎企业数量、产量、销售收入、利税、出口量连续11年居国内首位。2018年,全省共有轮胎生产企业287家,共生产各种规格轮胎外胎4.25亿条(包括部分小型轮胎、摩托车胎、力车胎)。其中,全钢子午胎生产企业33家,产量 6228万条,占全国总量的58%;半钢子午胎生产企业24家,产量17900万条,占全国总量的49%(见表一、图一)。实现主营业务收入3075亿元、利税278.3亿元、利润213.7亿元,分别占全国总量的60.1%、58.8%和62.2%;出口创汇86.26亿美元,占全国轮胎出口总量的55%。

我省轮胎行业经过多年聚集发展,初步形成了以青岛、烟台、威海为主的半岛轮胎产业集群和以广饶、寿光为中心的鲁北轮胎产业集群。以上两个集群内的子午胎产能分别占全省的47%和45%, 中国橡胶工业协会轮胎分会统计的2013年中国轮胎工业销售收入前10强排行榜中,我省占据5席。

(一)全球及我国轮胎产业的市场现状

从2010年开始,全球轮胎行业生产逐渐恢复增长。2012年全球轮胎销售量达到15.55亿条。我国从2000年开始,轮胎产量年均呈两位数增长,远高于世界增速,2012年轮胎产量4.73亿条,占全球轮胎产量的30.4%,是全球轮胎产量第一大国。

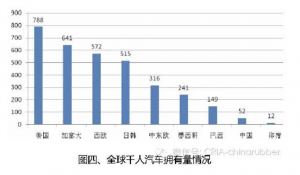

从人均拥有汽车量来看,2012年,西欧、美国、加拿大等发达国家千人汽车拥有量为667辆,我国为52辆,远低于发达国家水平(见图四)。2012年我国汽车产量1927.18万辆,连续4年居世界第一位,作为汽车工业配套的轮胎产业,市场潜力巨大。

从区域发展趋势看,全球轮胎制造产能继续向中国、印度、南美等国家和地区转移。未来全球轮胎产能的增长将主要来自以中国、印度等为主的新兴经济体,这些国家和地区在全球轮胎产能中所占份额将进一步提高。

据国外机构预测,2015年全球原配胎需求量将达到4.5亿条,替换胎市场需求量将达到13.4亿条,世界轮胎总需求量将达到17.9亿条,比2014年增长7.2%。

据国际橡胶研究组织(IRSG)2013年预测,未来10年全球市场对轮胎的需求将呈现强劲增长态势。其中大部分的需求将来自中国和印度。到2020年,轻型汽车原配胎需求将由2012年的3.33亿条增至4.72亿条;轻型汽车替换胎需求将由2012年的7.86亿条增至11.65亿条。

另据美国弗里多尼亚集团(FreedoniaGroup)预测,未来3年全球范围的轮胎销量每年将增长4.3%,销售额每年的增长率预计为8%。

随着我国经济的发展和人民生活水平的不断提高,特别是城镇化的推进,汽车消费量将快速增长,对轮胎消费将产生较大的拉动作用。

(二)全球轮胎产业发展特点与产品市场趋势

1、发展特点

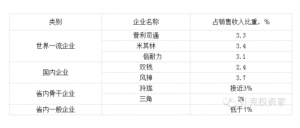

产业规模集约化。2013年,前3强企业普利司通(日本)、米其林(法国)、固特异(美国)占据全球约39%的市场份额;德国大陆、意大利倍耐力、韩国韩泰、芬兰诺基亚、印度阿波罗、中国中策等15家区域大型企业占据全球约37%的市场份额;其余中小规模企业虽然数量庞大,但只占据全球24%的市场份额。

产业布局全球化。随着世界经济全球化、全球经济一体化的逐步深化,轮胎企业的国际化已成为各国轮胎产业发展的必然趋势,是实现企业强大的必由之路。以轮胎三巨头为例,普利司通49个轮胎工厂分布在23个国家,米其林50个轮胎工厂分布在19个国家,固特异37个轮胎工厂分布在21个国家。轮胎生产与消费市场的贴近,不仅可有效减少运输成本,还可以规避贸易摩擦风险。

制造装备自动化、信息化。国外先进轮胎企业都已开发了自己的高端制造技术,如米其林C3M 技术、大陆MMP 技术、固特异的IMPACT技术、倍耐力MIRS技术等。目前机械自动化已普遍应用在国外先进轮胎企业中,这些公司将机器人搬运技术应用在轮胎生产的全过程中,输送过程基本实现无人化,在成型-硫化-检测-入库工序已全部实现自动化。

制造技术绿色化。在轮胎原材料的选择上,高性能、多功能和无毒安全的橡胶、辅料和助剂得到普遍使用,有毒、致癌物质受到严格限制,更趋向绿色化、节能化。在制造工艺技术上,低温连续混炼、轮胎成型多鼓化、高温充氮硫化、湿法混炼、一次法成型、电子辐射仪硫化等渐成发展趋势,更注重高效、安全、节能。

轮胎产品安全、环保、智能化。以安全高效、节能环保为主要特点的“绿色轮胎”,是国际轮胎工业发展的主流方向。轮胎结构也从“三化”(子午化、扁平化、无内胎化)提升为低滚阻、高性能和多功能的“新三化”,开始进入安全、智能、长寿时代。

2、产品市场趋势

一是市场消费格局发生变化。目前,北美和欧盟发达地区虽然仍占据60%左右的消费市场主导地位,但新兴工业国家和地区的消费增幅大于发达国家。其中,在原配胎市场,预计中国、印度等发展中国家消费量将由2009年占30%增长到2017年占37%,北美、欧洲和日韩消费量仍占全球的55%以上,居市场消费主导地位。在替换胎市场,发达国家市场成熟,2012年其市场消费量占全球的70%,仍将保持支配地位,但增长趋缓。随着新兴工业国家和地区经济水平的进一步提升,汽车保有量将快速增长,替换胎市场潜力巨大。

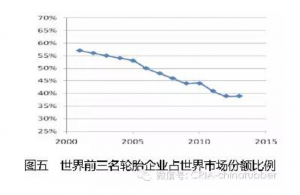

二是市场供应格局发生变化。2018年,全球最大的3家轮胎供应商(普利司通、米其林和固特异)占据全球轮胎市场份额的39%,比2002年下降了17个百分点(见图五)。欧盟国家轮胎企业的市场份额由2002年的33%下降到2013年的24%,北美轮胎企业市场份额同样也有较大降幅。而以中国、韩国和印度为代表的新兴轮胎企业,市场份额逐年增长。2018年中国大陆在世界轮胎排名75强中的26家企业,销售额合计240.7亿美元,比2010年的136.44亿美元增长了76.4%。

三、存在的问题与不足

(一)企业生产规模小

普利司通、米其林、固特异等世界大型轮胎公司产能均已达2亿条以上。我省轮胎产业起步于上世纪90年代,经过20多年的发展,骨干企业单厂生产规模与世界大型轮胎公司单厂生产规模相当,但我省产量最大的玲珑轮胎公司,其整体产能仅有固特异的20%。2012年,我省轮胎企业前6强销售额总和仅93.75亿美元,仅为普利司通、米其林等公司各自销售额的1/3.

(二)与国外先进水平相比,我省轮胎中、低档产品多,高端产品少

目前,国内尚没有能够为20万元以上的中高档国际轿车品牌配套的内资轮胎企业。

(三)与国际知名品牌相比,我省轮胎品牌知名度低

轮胎作为专业性强的汽车配套产品,普通消费者无法准确辨别性能优劣,购买行为受品牌影响大。我省轮胎产业发展起步晚,品牌知名度低于世界大型轮胎公司。以2018年我省出口到美国的轮胎产品为例,价格只有美国轮胎市场平均价格的80%左右。品牌对轮胎的市场占有率和产品价格起决定性作用,品牌战略对我省轮胎产业转型升级至关重要。

(四)基础研究力量薄弱,自主创新能力有待进一步提高

近年来,我省轮胎企业重视科技创新,不断增加研发投入。虽然个别骨干企业研发投入占销售收入比达到2-3%,但其实际投入额只有0.5亿美元左右。米其林公司研发投入占销售收入比约3%以上,投入额8亿美元以上。与米其林、普利司通等世界一流企业相比,我省轮胎企业研发投入差距较大(见表十一)。

表十一 2018年轮胎行业科研投入情况

从研发成果数量来看,我省企业的自主创新能力与国际轮胎巨头相比还存在较大差距。以发明专利申请数量为例,截至2018年底,米其林、普利司通公司在中国境内申请发明专利均超过600件,而我省前5强企业合计只有119件。

四、主要目标

(一)总体目标

到2020年,我省轮胎产业集中度进一步提高,自主创新能力进一步增强,品牌影响力进一步提升,骨干企业的产品质量、性能达到国际先进水平,全球市场占有率提高到20%以上,成为国内首屈一指的轮胎产业强省。

(二)主要产品产量

到2019年,全省全钢子午胎、半钢子午胎、全钢工程胎产量分别达到9100万条、31000万条、29万条;到2020年,全省全钢子午胎、半钢子午胎、全钢工程胎产量分别达到12000万条、47000万条、34万条,斜交胎产量降至2000万条。

(三)产业结构

到2019年末,绿色轮胎产品的比重达到35%,全钢子午胎无内胎比重达到50%,中低断面、大轮辋的中高端半钢子午胎比重达到40%,骨干企业的中高端半钢子午胎比重达到60%以上。到2020年末,绿色轮胎产品的比重达到50%,全钢子午胎无内胎比重达到70%,中低断面、大轮辋的中高端半钢子午胎比重达到55%,骨干企业的中高端半钢子午胎比重达到80%以上。

(四)创新能力

到2019年末,全行业科研开发投入占销售收入的比重提高到2%以上,攻克和推广一批共性关键技术。到2020年末,力争全行业科研开发投入占销售收入的比重提高到3%以上,骨干企业创新能力有较大提高。

(五)品牌培育

通过实施品牌战略,力争到2019年末,全行业至少有1家企业达到世界轮胎前十强水平,力争到2020年末,争取有2家轮胎企业达到世界轮胎前十强水平。

(六)节能减排

到2019年末,全省全钢子午胎、半钢子午胎、工程子午胎平均综合能耗分别降到455千克标煤/吨轮胎、488千克标煤/吨轮胎、829千克标煤/吨轮胎,均比2013年下降5%。到2020年末,全省全钢子午胎、半钢子午胎、工程子午胎平均综合能耗分别降到432千克标煤/吨轮胎、463千克标煤/吨轮胎、786千克标煤/吨轮胎,均比2017年下降3%。子午胎生产企业在炼胶、硫化过程中产生的粉尘、烟气得到有效治理。